全文段落目录导读

什么是现货交易

1分买入100卖出?

什么是合约博弈

100块可博100万?

为什么韭菜必死

科学算法韭菜养殖

为什么有赌必诈

技术层面合法开挂

————————————————

虚拟币随着世界范围内的管控,大部分国家都开始管控虚拟币市场。中国也开始全国范围内清退虚拟币,同时也对矿机进行了围剿。

起起落落这么多年的虚拟币到底是什么交易,涨涨跌跌的币值最后都是谁赚到了钱。

一、什么是现货交易

也就是直接购入一定金额虚拟币,根据行情走势来实行盈利和止损操作。也就是涨了你就获利,跌了你就是亏损。这是代表了对未来价值的预判,也是最传统的玩法。

例如狗币从几分钱,一度涨到4块钱

另外现货还有衍生出来的杠杆玩法,就是以缴纳保证金的形式形成资金杠杆。假设张三在正常玩法上和交易所约定放大10倍杠杆交易,也就是说只要虚拟币涨10%,张三就能获得100%(翻倍)的收益。同理要是跌10%就被平仓,本金分文不剩。

二、什么是合约博弈

合约交易是虚拟币交易所的一项创新,也是除交易费用抽成外最大的利益来源。我以前写过一篇很详细的文章详解了合约玩法,而传统金融行业很少有类似的产品。

『合约交易』本质是交易所作为中介平台,针对某一个虚拟货币放出『看涨』和『看跌』两种预测,并且接受玩家的对赌博弈。也就是玩家根据自己的断定,去预测未来一定时间的涨或跌。并且以购买合约(赌约)的形式在平台进行缴款登记,再根据实时的价格走势赢的一方获取利益,押错的一方输掉筹码。所以合约交易理论上应该是一个公平的游戏。

投资门槛低,小朋友买雪糕的钱都可以参与。交易简单,交易所还有高倍杠杆加持。100块1天变100万都有可能,完全就是为韭菜量身定做的发财利器。

同时交易所也提供一些“增值服务”,来丰富玩家的游戏体验,例如:合约杠杆。前面讲过了现货的杠杆玩法,就不难理解合约杠杆。由于合约交易手续费远比现货交易收费高,所以交易所也是热衷于推广合约交易玩法。

为了吸引玩家某些交易所合约杠杆高达50、100倍甚至千倍合约,但是风险也是成倍增长。以100倍杠杆为例,意味着要是没有保证金的情况下,涨跌±1%就会被强制平仓(账户资金清零)。

所以可以得知『合约交易』并不是直接购买虚拟货币,而是一种场外玩法。本质上和赌大小没有区别,理论上一输就归零不会留下任何资产。当然很多人会说可以加保证金(补仓),保证金其实就是在押错了方向后为了不让自己爆仓而不停的续买行为。本质上是合约交易的继续投资,这里有一个新的名词来表述——“开放式合约”。

“开放式合约”其实又是一个更狠的吸血玩法,表面上开放交易让你24小时都可以进行续约或者补仓。但是往往在下跌的时候为了自己不被爆仓,不停的去补约最后不知不觉中补进去了几倍几十倍的资金。

三、什么是韭菜必死

经过以上介绍,不难看出合约交易远比现货交易刺激。由于不涉及到现货交割和登记,合约交易门槛非常低也不需要任何专业备案。某些交易所甚至10块钱就可以开一个100倍合约,意味着比特币只要涨跌可几毛钱本金就没了。

根据统计学原理,本金越少在涨跌交易中回旋的余地也越少。并且几百块开高杠杆合约无论买涨买跌,即便是买对了方向你也大概率是爆仓出局。

这又是为什么?

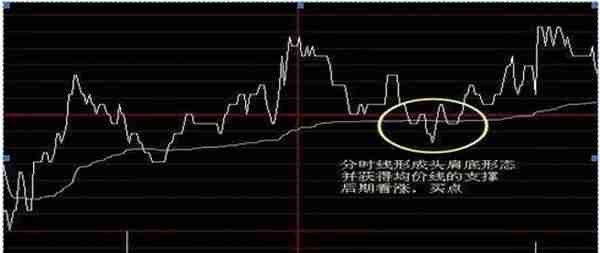

因为很简单,交易所早就知道任何虚拟币不会直线涨跌的,而是起伏式的。你买涨买对了,但是在涨高的过程中也有概率起伏的波谷穿透你的平仓线让你强制平仓,然后继续上涨再上涨。

实时交易期间的分时线图

另外作为庄家的交易所完全掌握着合约主动性,合约交易的价位爆仓线数据都在交易所手中。

合约交易从理论上来说一个人买涨跌,而另外一边也应该有一个人同时买反方向。只有这样交易才能成交,就和打麻将三缺一不行。而交易所就靠两边抽水撮合费,外加杠杆利息获利。

但是事实是,玩家在平台任何时候买卖合约交易,只要给钱就赌局马上就成交。这背后到底是谁在和你博弈?只有掌握数据的交易所知道。

交易所通过游戏设置、统计学分析原理,早就从产品本质上就设定了“韭菜必死”的游戏规则,所以无论你杠杆多大的对手单1000倍、10000倍他都敢收钱对赌。

因为规则上你买跌买涨最终都是大概率输。

四、什么是有赌必诈

庄家的苦恼:

游戏规则虽然是『庄家通吃』但是概率不是绝对的。例如要是连续出了100把大,下把开小的几率就非常非常大了。这个时候庄家的压力远比赌徒大,毕竟赌徒输了回家庄家输了就是倾家。

现货交易没有什么悬念了(我在这里不对虚拟币本质进行论述),交易平台相对抽水很少。所以但凡打开一个交易平台,最醒目的位置绝对是『合约交易』的广告。

对于合约交易网上反映最多的就是断网与插针

断网是交易网站或交易app无法下单操作等事情。要是发生在价格走势即将变盘的关键点,大量的合约单需要进行补仓、止损或者终止获利等操作。然而等回恢复的时候就会发现,该补仓的已经爆仓归零,该止损的已经大亏,该止盈的已经错过卖出点反而亏损了。

插针相对断网,更加有技术性。在股票交易里有一种K线图,形态是突然出现一个极偏离的价格成交干扰了整个市场的走。此时K线像一根针一样插到底部,然后马上回复正常的价格附近交易(股市有±10%竞技价格限制)

插针的K线形态

同样『合约交易』价格是受对应虚拟币的价格走势影响的,并且虚拟币交易价格没有竞技价格限制完全受“自由市场”支配。经常会出现极端的两头针现象。也就是虚拟币价格短时间内下探百分之几十,然后后短时间内暴涨百分之几十。外人看来就是过山车,而对合约交易来说就是灾难。

一天暴跌50%的比特币背后是几百亿的爆仓

简单一点说:只要我愿意并且我有实力的情况下,我完全可以在几秒钟内利用自由价格竞技交易,把比特币从2万美刀拉低到1万美刀,然后再用几秒钟提升到3万美刀,随后再马上恢复到2万美刀的原始价格。这是开个玩笑,我没有这个能力[奸笑]。但是绝对是有可能的,事实也证明这样情况经常出现,比特币插针的事情几乎是司空见惯。

那么插针对合约交易的影响有什么?为什么我要怎么做?就为了证明我有操纵市场的能力?

我们简单的计算一下

(这样的算法求简单易懂,不太严谨科学!较真勿喷)

2万降1万,意味着所有保证金比例低于50%的看多单全部爆仓,加了杠杆的自己另外乘以倍数。例如100万本金,标准杠杆的情况下没有50万保证金你的100万就直接没了 ,并且发生在几秒钟之内基本没有反应的时间。要是有杠杆的情况下,强制平仓更快。

当然你说我买的就是看空合约赚发了[奸笑]。别得意马上来!收了多单100万后,马上从1万拉升到3万。同样的技术同样的结局,你要是没有50%的仓位保证金看空单同样是爆仓。中间只有很短的时间,正常人根本反应不过来。然后马上币值又恢复到了2万附近,和什么事情都没发生一样。就算你加了量化系统自动操作,一个断网操作失败也是非常合理的解释。我发了好几个比特币的插针K线图,大家可以看一下的。没有亿万身价根本扛不住这样的暴涨暴跌,何况还加了杠杆。

有统计『插针』在半夜,『断网』白天多[笑哭]。但是每次插针和断网背后都是割仓的无尽悲哀!今年9月10号,比特币一次插针在合约市场爆仓280亿。这些钱肯定按规则从个人账户划到对手账户去了,而对手是谁?[what]

所有对手单数据都在交易所后台保存,包括每张合约单的仓位、爆仓线、止盈线等等关键数据。可想而知要是有人知道了这些数据再来和你游戏,这和明牌斗地主有什么区别。完全可以精准到你的爆仓线扎爆你。

2021年9月10日比特币插针收割合约市场280亿元

我不是评论某些平台对错,我本身金融学专业只是喜欢研究原理。

我在2019年就写了关于虚拟币的一些文章,2020年合约交易流行前夜就做了一个科普文章来分析合约交易的原理,并且对公正性做了质疑。当时受到了铺天盖地的网爆,很多人甚至把合约赚钱的截图给我看。

对于此我当时就说了,合约交易没有监管就会堕落成财富收割机。但是虚拟币不可能有监管,因为它市场地位非法,国家不可能对一个非法的主体进行公平交易监管。

在这里只能说己所不欲勿施于人,但是我我不喜欢的东西也不能强迫我认同。

很多事物原理简单一看就破,无法理解的是复杂的人性!

2021年12月11日—19:45分重新修订

上一篇

上一篇