当地时间22日,美国联邦储备委员会结束为期两天的货币政策会议,宣布将联邦基金利率目标区间上调25个基点到4.75%至5%之间,利率升至2007年10月以来的最高水平。

在美国经济周期中,每当美联储开始加息来控制通胀时,上升的利率会直接影响银行板块。目前美国银行业遇到的危机,主要的一个原因就在于美联储自去年以来的持续激进加息。那么美联储的激进加息是如何进行传导的?又怎样导致银行业接连出现“爆雷”事件、倒闭风波的?

美联储的加息周期将美国的银行带到了一个机遇与危机并存的时代。机遇在于,低利率环境下,银行间竞争加剧、贷款等核心业务无法获得高利润。而在加息周期中,银行的盈利能力会随着加息而增加。

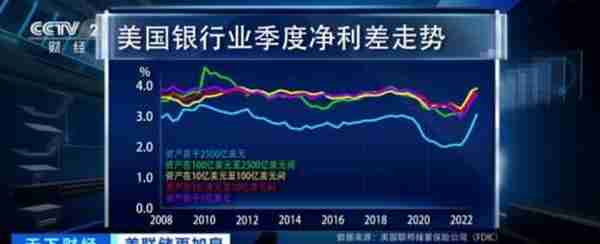

美国联邦储蓄保险公司的数据显示,衡量贷款盈利能力的一项重要指标“净利差”在2020年美联储降息时快速下滑,又在2022年开始加息时快速上升。这是因为:贷款利率上升、储户存款量增加,同时投资证券的收益率也会随之上升。这使得银行开始大笔买入美国国债和住房抵押贷款支持债券也就是MBS等资产。

重新定价风险:利率快速变化致现金流失衡

然而,如果美联储的加息过于快速激进、过于持久,这将使得危机大于机遇,带来重大的利率风险。这一类风险通常被称为“重新定价风险”。这意味着利率快速变化可能导致现金流失衡。

举例来说,假设第二年存款利率增加2个百分点,这使得存款利率从第一年的1%增加到3%,而贷款的15年利率是固定利率不变,为4%。这就使得银行的净利差从第一年的3%,跌落到第二年的1%。

这类“重新定价风险”对于业务较为单一的美国社区银行尤为危险。如果银行对美联储基本面政策判断失误,“重新定价风险”就会出现。

上世纪70年代末到80年代初,在美联储快速加息周期中,全美3234家储贷机构被关闭或重组,而公共和私营部门总共为此付出了3180亿美元的总成本。

美联储前理事 凯文·沃什:美联储需要在动荡的金融环境中成为稳定市场的定海神针,如果他们不这么做,他们将需要一直处理这些银行救助的紧急情况。

收益率曲线风险:利率倒挂致借短放长策略失效

第二类风险同样不可小觑,它被称为“收益率曲线”风险。以2004年第一季度的情况为例。正常情况下,短期利率要低于长期利率,因为长期借贷的风险更高而短期借贷风险更低。所以,很多银行的策略是:借短放长。也就是吸收低利率的短期存款,发放高利率的长期贷款,利用价差实现盈利。然而,如果美联储加息过于激进,则会出现“利率倒挂”,也就是短期利率和长期利率持平,甚至高于长期利率。

在2023年,由于美联储激进加息,美国2年期国债收益率与10年期国债收益率的倒挂幅度一度超过100个基点,创下40多年来最大。

期权风险:美国硅谷银行关闭的根本原因之一

第三类风险则是此次硅谷银行关闭的根本原因之一,被称为“期权风险”。买卖不同类型的国债、住房抵押贷款支持债券都属于嵌入期权的金融操作。

由于债券的收益率与价格呈负相关,美国国债和住房抵押贷款支持债券的到期收益率快速走高、价格快速下跌,这意味着,如果将这些债券持有至到期日,则可以获得收益;但如果提前按市价卖出,则意味着巨大亏损。

因此,银行能否持有足够的流动性坚持到债券到期日就显得至关重要。特别是住房抵押贷款支持债券对利率变化的敏感性远高于国债。当利率增加时,住房抵押贷款支持债券的到期时间会相应延长,银行的流动性压力和风险便会增大。

硅谷银行就是因为提前抛售国债和相关债券,招致18亿美元的亏损,进而引发挤兑潮。如果美联储继续激进加息,对同样持有大量长期国债和债券的中小银行来说,流动性危机随时可能出现。

无形资产风险:市场信心重建不容忽视

除了有形资产风险外,更让人担忧的还有“市场信心”这个无形资产风险。瑞士信贷的倒下被认为主要是因为市场信心的崩塌。在市场陷入恐慌并失去信心的时候,原本判定银行健康程度的“一级资本比率”等数据瞬间可能变得苍白无力。

因此,现在对于美联储来说,如何重塑市场信心、遏制金融风险的继续攀升,但同时继续控制通胀,将是非常艰难的挑战。

新闻链接:美联储连续激进加息 仅去年就加息7次

不算上这一次加息,自2022年3月进入本轮加息周期以来,美联储已累计加息450个基点。其中,仅去年一年就连续激进加息7次,累计加息425个基点。△央视财经《第一时间》栏目视频

2022年3月16日,美联储宣布上调联邦基金利率目标区间25个基点到0.25%至0.5%之间。这是美联储2018年12月以来首次加息。

2022年5月4日,美联储宣布加息50个基点,将联邦基金利率目标区间上调到0.75%至1%之间。这是自2000年以来加息幅度首次达到50个基点,显示美联储收紧货币政策的紧迫性。

2022年6月15日,美联储宣布加息75个基点,将联邦基金利率目标区间上调到1.5%至1.75%之间。这是美联储自1994年以来单次最大幅度的加息,显示出控制通货膨胀的紧迫性。

2022年7月27日,美联储宣布再次加息75个基点,将联邦基金利率目标区间上调到2.25%至2.5%之间。

2022年9月21日,美联储连续第三次宣布将联邦基金利率目标区间上调75个基点,到3%至3.25%之间。

2022年11月2日,美联储连续第四次宣布将联邦基金利率目标区间上调75个基点,到3.75%至4%之间。

2022年12月14日,美联储宣布将联邦基金利率目标区间上调50个基点,到4.25%至4.5%之间。

今年2月1日,美联储宣布今年的第一次加息,将联邦基金利率目标区间上调25个基点,到4.5%至4.75%之间。

来源:央视财经

上一篇

上一篇