家庭资产配置是一个比较长远的规划。不仅仅包括投资理财,还包括子女教育规划、保险规划、养老规划等一系列内容。一篇文章没法完全讲完讲透,只能是给一个大概的思路,以后会陆续分享的。

一、为什么要进行家庭资产配置?

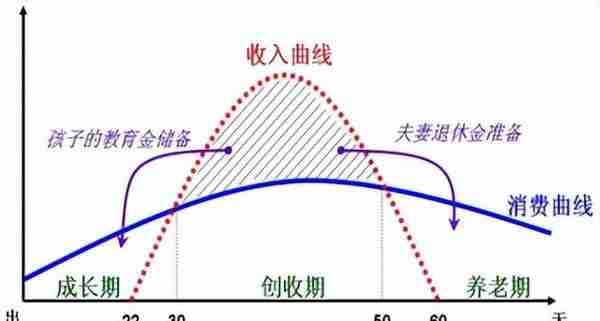

1、满足不同生命周期对资金的需求

30岁左右的年纪是很重要的起点,是我们消费和收入交叉的时点。所以我们更需要比别人更快更好地掌握财富的秘诀。

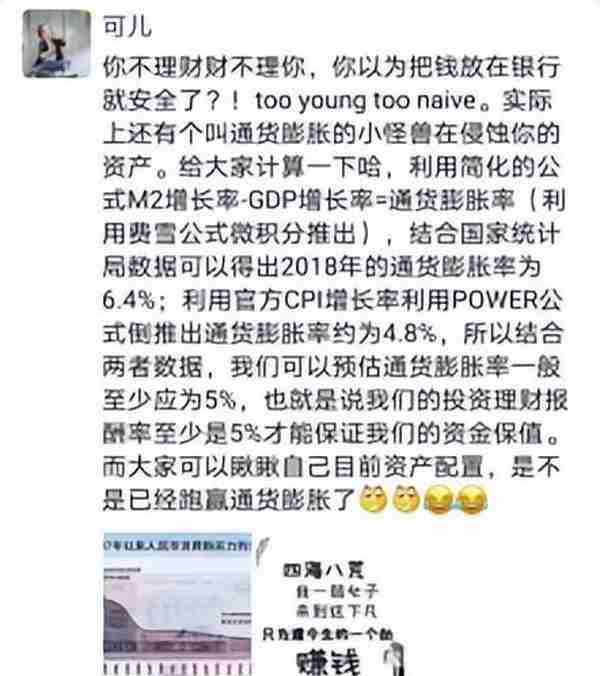

2. 跑赢通货膨胀--抵御风险。

我曾经在2019年计算过通货膨胀率,当时按照两种方式计算得出来的结果,一个是6.4%,一个是4.8%,平均差不多在5.6%,这还是官方数据,大家都知道的,官方数据是含有比较高水分的,所以我们在进行家庭资产配置的时候,确保的总体收益率至少不应该低于5%。但是目前的货币基金的收益率不到3%,根据2020年的储蓄国债的发行情况来看,3年期票面年利率为4.0%,5年期票面年利率为4.27%。也就是说国债也是跑不赢通货膨胀的。

3. 追求高品质的生活。

这点我就不用多说了吧,大家都是成年人,明人不说暗话,我缺钱,而且我很爱钱,很爱很爱的那种。开玩笑了,君子爱财取之有道,如果有个富婆出1个亿包养我老公,我也是不会同意的。

二、进行家庭资产配置的前奏

现在我们知道理财投资很重要了,那么如何进行理财投资?

在这里,我要重申一下,理财≠投资。投资只是理财的一部分。理财更注重资产的配置,会综合考虑投资者的家庭资产负债情况,投资偏好等,选择合适的方案实现我们的理财目标。“全球资产配置之父”加里•布林森所说:“从长远看,大约90%的投资收益都是来自于成功的资产配置。”根据机构研究数据显示,资产配置能够决定获利的91.5%,是不是很惊喜,是不是很意外?(见下图)这个投资收益仅仅是指投资品配置的收益。

资产配置并不等同于简单的分散风险。家庭资产配置也是如此。那么到底该如何去做呢?我将带给诸位一套很实用的办法,大家赶紧操作起来。

1.明确家庭的财务状况

这一步需要各位清楚地梳理一下自己的家庭基本财务情况,知道自己有多少钱可用,这是最基本的前提。

在这里需要一个资产负债表和收入支出表。资产负债表有两个。资产负债表1是梳理自己的全部家当,这个是用来计算一下现在你的家庭资产负债情况比例有无不合理之处;资产负债表2是用来梳理除了固定资产真正可以用来生活投资的部分。收入支出表是一年或者一个月的数据,是用来进行现金规划的基础。

通过这个表格的梳理,你已经对自己家庭的资产有了一个大致的梳理了。也知道哪些资金是可以投资的,总收入是多少,总支出是多少?后面会详细讲解多少比例的问题。

在这里,给大家一个小建议,对自己家庭的信息要进行归纳整理。

类别 | 相关文件 |

个人基本信息 | 身份证、学历学位证、户口簿、结婚证、出生证明、社会保险文件等 |

个人职业信息 | 工作证、工作成果、工作奖励证书、劳动合同等 |

个人资产信息 | 购房合同、房产证、契税完税证明、机动车登记证书、机动车行驶证、车辆购置税完税证明、股东卡、银行卡、保险单证等 |

个人收入信息 | 工资单、收入证明、红利记录、利息计算单、债息入账单等 |

个人消费信息 | 信用卡对账单、收据、购物发票、保修卡、缴费发票、保费支出等 |

个人资金管理信息 | 个人财务报表、个人预算、养老计划信息、退休账户结算单、遗嘱、财产公证书等 |

大家最好整理几个文件袋,用来放上述文件。当然我们现在都没有工资单了,有的可以用,没有得去掉就好了。

2.了解家庭的投资风险偏好

每个人都有自己的投资风险偏好,我们每个家庭也是一样。投资的成败首先取决于投资者对投资风险的认知程度,只有理性地对待自己的风险偏好,知道自己能够承受的风险大小,并选择相匹配的产品,才能在有效控制风险的前提下实现预期的财务目标。

保守的人不代表不可以配置风险资产,他需要的是保守的配置,而不是投资一堆保守的产品。而激进的投资者,也需要配置债券、债券型基金、货币基金等相对保守的产品,否则在突发事件的冲击之下,就只能对风险资产进行割肉了。

2.1保守型投资者的资产配置

特点 | 资产配置 | 配置方案 |

保护本金不受损蚀和保持资产的流动性是保守型投资者的首要目标。对投资的态度是希望投资收益极度稳定,不愿用高风险来换取收益,通常不太在意资金是否有较大增值。在个性上,本能地抗拒冒险,不抱碰运气的侥幸心理,通常不愿意承受投资波动对心理的煎熬,追求稳定。 | 储蓄以活定期存款为主,债券主要是国债,基金以风险偏低的债券型基金为主。从历史数 据来看,回报率可能在2-5%。 | 储蓄50%, 债券20%, 基金10%, 保险20%, 股票0%。(一只股票如果持有十年以上其实也可以看做是保守投资。) |

2.2平衡偏保守型投资者的资产配置

特点 | 资产配置 | 配置方案 |

稳定是平衡偏保守型投资者的重要考虑因素,希望投资在保证本金安全的基础上能有一些增值收入。希望投资有一定的收益,但常常因回避风险而最终不会采取任何行动。在个性上,不会很明显地害怕冒险,但承受风险的能力有限。 | 储蓄除了定活期存款以外,还增加了货币式基金;债券主要偏向于投资企业债券;基金以风险 适中的平衡性、指数型基金为主,股票以投资价值低估的优质蓝筹股为主。据历史数据来看,投资回报率介于5%-7%。 | 储蓄30%, 债券20%, 基金20%, 保险20%, 股票10%。 |

2.3平衡型投资者的资产配置

特点 | 资产配置 | 配置方案 |

平衡型投资者渴望有较高的投资收益,但又不愿承受较大的风险;可以承受一定的投资波动,但是希望自己的投资风险小于市场的整体风险,因此希望投资收益长期、稳步地增长。在个性上,有较高的追求目标,而 且对风险有清醒的认识,但通常不会采取激进的办法去达到目标,而总是在事情的两极之间找到相对妥协、均衡的方法,因而通常能缓慢但稳定地进步。 | 储蓄除了定活期存款以外,还增加了货币市场基金和人民币理财型产品,债券可以适度的投资可转债,基金以风险较高的偏股型基金和指数型基金为主,股票适当投资成长型股票。据历史数据看,投资回报率介于6%-10%。 | 储蓄20%, 债券20%, 基金30%, 保险10%, 股票20%。 |

2.4平衡偏进取型投资者的资产配置

特点 | 资产配置 | 配置方案 |

平衡偏进取型投资者常常会为提高投资收益而采取一些行动,并愿意为此承受较大的风险。在个性上,通常很有信心,具有很强的商业创造技能,知道自己要什么并甘于冒风险去追求,但是通常也不会忘记给自己留条后路。 | 储蓄可能追求更高收益的人民币理财产品和外汇理财产品,债券主要是投资于可转债,基金基本 上以股票型基金为主,股票主要是选择高成长性的公司。一般投资品种具有高风险、高收益的特点。据历史数据看,投资回报率介于7%-15%。 | 储蓄10%, 债券20%, 基金20%, 保险10%, 股票、权证、外汇 衍生产品等 40%。 |

2.5进取型投资者的资产配置

特点 | 资产配置 | 配置方案 |

进取型投资者高度追求资金的增值,愿意接受可能年年出现的大幅波动,以换取资金高成长的可能性。为了最大限度地获得资金增值,常常将大部分资金投入风险较高的品种。在个性上,非常自信,追求极度的成功,常常不留后路以激励自己向前,不惜冒失败的风险。 | 债券主要以转股为目的可转债 为主,基金主要以成长性的股票型为主,股票是投资新行业的成长性公司。据历史数据来看,投资回报率高于10%。 | 储蓄0%, 债券10%, 基金20%, 保险10%, 股票、权证、外汇 衍生产品等 60% |

上述的投资回报率摘录于相关专业书籍,不构成投资建议,实际上的收益率要高于该数值的。大家可以只关注一下债券、基金和股票的比例。我们会在后续的分享中具体分享如何进行投资。

3.制定家庭的理财目标

比如我的家庭资产的理财目标:

1)10内拥有1000万元的资产

2)能够负担一个5岁的孩子13年后出国,每年费用20万元

3)5年内实现理财收益40万元

4)60岁退休要拥有每月不低于1万元的资金来源

5)5年后购置一辆100万元的车。

目标要符合SMART原则,就是具体化、可衡量、可达成、相关性和截止性。

4.制定并实施自己的理财计划

根据自己制定的理财目标,合理的进行理财计划。

5.评估和修正自己的理财计划

每月或者每个季度,至少每年一次对自己的计划进行评估修正。

三、如何进行家庭资产配置?

经过上述的梳理,大家已经对自己的家庭资产负债有所了解,资产配置是要在风险与收益之间谋求一种平衡,不是单纯追求收益最大化。

要保证自己的投资取得成功,制定一个详细的计划是很重要的,正如彼得•林奇说过的:如果你能执行一个固定的投资计划,而不理睬市场所发生的变化,你会得到丰厚的回报。

做资产配置的好处在于,它可以使投资者提高投资的客观性,减少情绪化,避免感情用事,高估自己熟悉的投资品的投资价值。除非市场形势发生了重大变化,或证明当初的计划有失误,否则,尽量把计划的主体思路贯彻到底,以保证自己能够理性地进行投资互动。

当然,做好初始资产配置后,也不能一直固定不变,因为市场在不断的变化中,我们需要适时地动态调整资产配置的比例组合。比如一个股票、基金和债券初始比例为30:30:40的资产配置组合,随着市场的变动,我们的配置比例可能会变成为25:40:35等等。动态的微调与规划,是为了更好地配合市场变化,实现财富“任凭风浪起,稳坐钓鱼船”的保值、增值。

好了,接下来开始看着咱们的资产负债表一步一步来了。

1.相信大家都听说过这个工具---标准普尔家庭资产象限图。

就是我们经常说的4321原则。这个比例大家不用纠结,因为不同的家庭阶段,我们需要支付的资金比例是不一样的。比如一个刚成立不久的家庭,小两口一个月的收入10000元,按照四象限法,一个月只能花1000元,那是不可能的,老婆生日不买礼物么?!结婚纪念日不庆祝么?!登记纪念日不庆祝么?!情人节七夕节不买礼物么?!1000块钱是妥妥不够的,如果你非要按照这个标准来,相信我,你会很快没有老婆的。但是这个图还是告诉我们一个道理,钱是要分成四部分的。意义不大,下一个。

2.第二个就是著名的IMCI资产配置法

保险就不说了,但凡学习过投资理财的人都知道保险的重要性,保险在家庭各个阶段需要配置的险种也不一样,具体的我们后续再写,但是呢,我还是建议,至少要为自己和配偶配置重疾险、意外险和寿险,资金有余的小伙伴可以再配置医疗险。如果刚工作或者家庭资产不充裕的,建议购买消费型。我深有体会。我给我自己和老公配置了保额30万的防癌险,返还型,年费将近四千,但是如果是消费型的话,某家保险公司是400万保额保费才500元,还保66种重疾100多种轻疾。双十原则一句话:用年收入的10%来保10倍的年收入。保险就是一句话:必须安排!

然后扣除半年的大项开支,这部分开支是大概率要发生的,可以放在安全的投资品中,比如可以买货基或者购买国债逆回购。

然后再扣除3-6个月的生活费。如果你的工作很稳定,那就3个月,如果不稳定那就6个月,如果你非要扣除4个月,也不是不可,按照自己对现状的判断来,这部分钱放在货基中,用于生活支出。有的小伙伴可能问了,那么再发了工资怎么办?比如我扣除了3个月的生活费,那我这个月发了工资怎么分配?好问题。首先,你要补足这个月的花费到这个项目中,剩余的资金就可以投资了。

那到底怎么投资?投资什么品种,前面的不同投资类型中有可以参考的投资比例。

需要注意的是一项科学的资产配置方案中,投资组合里的各类资产之间要具有弱相关性,现实中,完全负相关的产品几乎不存在,但各种资产往往有着截然不同的性质,而且资产之间的相关性也会随着市场风格的变化而改变。一般来说,债券和股票市场是存在弱相关性的,中国的股市和美国的股市是存在弱相关性的(国家类型不一样,当然这是一般来说,如果表现一致了那就是二般了)。

3.上述的方法是正向推到,接下来再给大家讲一个倒叙推倒的。就是现金规划。

步骤如下:

1)计算年储蓄额。根据你设定的理财目标,倒推你现在需要一年需要的储蓄额。如果不太可能实现目标,就需要开源节流。

2)预测年度收入。做最好和最坏的情况敏感度分析,预测本年年度收入情况。(对这个方案感兴趣的,不知道敏感度的小伙伴可以私信我)

3)算出年度支出的预算目标

年度收入-年储蓄目标=年度支出预算

4)将年度支出预算划分到具体科目

预算分类 | 年度预算 | 月经常性预算 |

收入预算 | 年终奖、债息、股息、红利等 | 工资薪金、佣金、房租、利息等 |

可控制支出预算 | 旅游支出、子女教育费用、购置衣物、汽车保养维护等 | 食品支出、通讯及交通费用、生活固定支出、按揭贷款支出、娱乐费用支出等 |

不可控制支出预算 | 税金、保障型保费、意外支出等 | 房贷利息、房租等 |

资本支出预算 | 购车、购买耐用消费品、购房等 | 分期付款等 |

储蓄预算 | 储蓄型保费、投资等 | 定期定额储蓄或投资等 |

好了,至此,关于家庭资产配置的内容暂时结束了,后续还会根据情况继续分享的。

上一篇

上一篇